Bitcoin(BTC)$70,436.00-2.77%

Ethereum(ETH)$2,068.84-2.38%

Tether(USDT)$1.00-0.01%

BNB(BNB)$644.97-1.29%

XRP(XRP)$1.40-1.31%

USDC(USDC)$1.000.00%

Solana(SOL)$87.84-2.59%

TRON(TRX)$0.2859730.47%

Figure Heloc(FIGR_HELOC)$1.041.18%

Figure Heloc(FIGR_HELOC)$1.041.18%Dogecoin(DOGE)$0.093560-2.62%

Donchian Channel про біткойн – The Cryptonomist

У цій статті буде оцінено використання одного з найбільш широко використовуваних індикаторів у торгівлі біткойнами: каналу Дончіана, який також називають каналом цін.

Торгова стратегія Donchian Channel

Відомий трейдерам у всьому світі ще з 1950-х років, це не що інше, як набір двох ліній, які ніколи не перетинаються, і відповідно представляють максимум-максимум останніх X барів і мінімум-мінімум того самого періоду. Він визначає канал із двома різними рівнями, одним верхнім і одним нижнім. Цей канал завжди містить ціни всередині нього, і коли ринок робить рух певної величини до верхньої чи нижньої сторони каналу, тоді стратегія входить у позицію лише збоку від рівнів каналу.

Точніше, добре відомо, як криптовалюти, і зокрема біткойн, мають тенденцію залишатися в тренді протягом досить тривалого часу, а не повертатися назад і повертатися до середнього значення. З цієї заяви випливає ідея використання каналу Дончіана саме для того, щоб перехопити найцікавіші тенденції на ринку.

Таким чином, для проведення тестів буде використано спотовий ринок біткойнів. Спотовий ринок є єдиним, який можна використовувати для італійських клієнтів на момент написання цієї статті, і оскільки короткі продажі на спотовому ринку вимагають високої маржі та досить складних операцій, принаймні на початковому етапі стратегія лише дозволено укладати довгі операції.

Однак, згідно з повідомленнями основних криптовалютних бірж, включаючи Binance, яка нещодавно отримала дозвіл на роботу в Італії, незабаром знову можна буде повернутися до торгівлі криптовалютними ф’ючерсами, які дозволяють більша гнучкість щодо операцій і комісій.

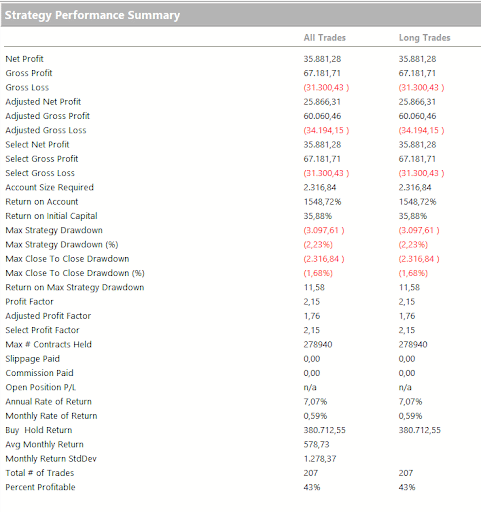

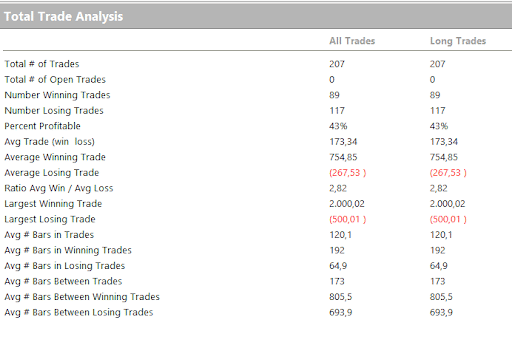

Тестування стратегії Donchian Channel на Bitcoin

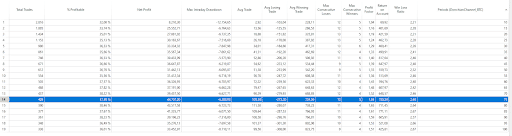

Стратегія буде тестуватися на погодинних таймфреймах, а початковий рівень буде продиктований канал Дончіан який буде побудовано після оптимізації, яка призведе до рішення щодо кількості барів для розрахунку інструменту. На малюнку 2 показано результати цієї першої оптимізації, яка вкаже стратегії початковий рівень, на якому можна розміщувати довгі замовлення. Вони завжди будуть розміщені на верхньому рівні каналу, заснований на ідеї, що ринок, після демонстрації сили, продовжить рух у обраному напрямку.

Цей перший аналіз, проведений намиt між 10 і 100 періодами з кроком 5, визначає область між 65 і 90 періодами як найбільш стабільну. Це означає, що покупка, коли буде перевищено найвищий максимум за останні 65-90 годин, може бути доцільною.

Всі кейси приносять прибуток, хоча і трохи різний, і, отже, можна вибрати 75 періодів, що є проміжним значенням, а також найкращим для прибутку в аналізованих випадках.

Торги будуть закриті на нижній стороні каналу, якщо після входу ціни почнуть падати торги будуть зупинені, коли ціни на нижньому каналі будуть досягнуті.

Історична дуга, на якій проводяться тести, включає останні 5 років спотового ринку біткойнів і триває до вересня поточного року. Ця історична дуга не є великою, але тим не менш є достатньою підставою для продовження дослідження. Знову ж таки, біткойн сам по собі є ще молодим ринком.

Грошова протицінність, яка використовується для кожної транзакції 10 000 доларів США. Як відомо, біткойн дуже масштабований, тому ви не зобов’язані торгувати цілим біткойном, але ви можете значно зменшити позицію. Таким чином, позиція для кожної операції буде фіксованою, а результати з реінвестуванням прибутку не будуть враховані в порядку щоб чіткіше прочитати тенденції продуктивності з часом.

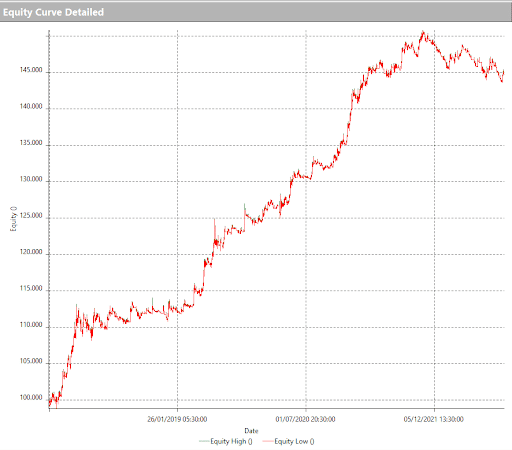

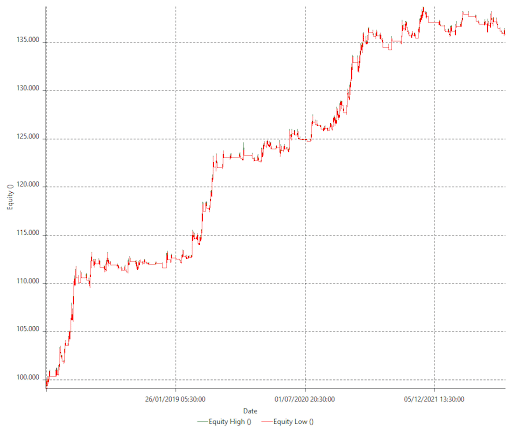

На малюнку 3 ми можемо побачити, наскільки крива прибутку є задовільною та як, протягом майже всього історичного періоду, стратегія виграє. На жаль, початок 2022 року збігся з різким уповільненням цієї стратегії, коли її тренд змінився з різко бичачого на ведмежий.

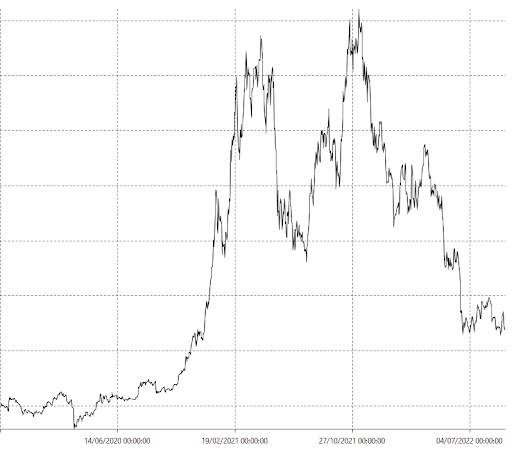

Порівняння з Buy&Hold

Однак це необхідно контекстуалізувати в особливо важкий період для Bitcoin. 2022 рік був дуже ведмежим, принаймні на даний момент, і стратегія значно постраждала, зрозуміло, саме в цей час. Фактично, порівнюючи стратегію зі стратегією Buy&Hold, яка є симуляцією утримання певної кількості біткойнів (еквівалент 10 000 доларів США) від початку до кінця тестування, ми бачимо, що порівняно зі стратегією на каналі Дончіана, просте зберігання біткойна принесло б набагато більші ризики (Малюнок 4).

Реалізація торгової стратегії

Як було написано раніше, на даний момент шанси виходу з програшної угоди виникають на нижньому каналі Дончіана, і це встановлює обмеження для системи, яка залишається обмеженою лише одним типом виходу для закриття позиції. Таким чином, можна ввести a стоп-лоссщо означає програшний вихід із угоди, і a тейк-профітякий є рівнем, якщо його торкнутися, призведе до закриття позицій із прибутком.

Значення, які здавалися найбільш відповідними для цього ринку, становлять 500 доларів для стоп-лоссу та 2000 доларів для тейк-профіту відповідно. Діапазон 5% і 20% від контрвартості позиції. Ці параметри для багатьох ринків можуть здатися занадто широкими, але біткойн уже показав, що його волатильність може стати надзвичайною в певний час. У будь-якому випадку волатильність в середньому висока протягом усіх днів року. Таким чином, параметри розумні для біткойна, тоді як для акцій і ф’ючерсів вони були б меншими.

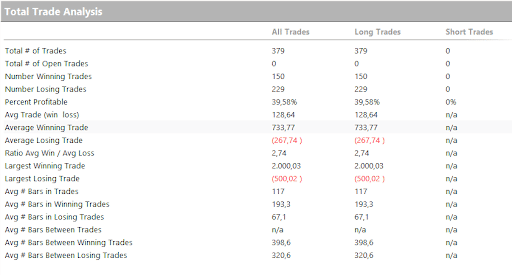

На малюнку 5 ми бачимо, що на цьому етапі система отримує поважну середню угоду, приблизно 128 доларів США, що кількісно визначається як 1,28% від протицінності позиції. Звичайно, втішна цифра, здатна покрити витрати, з якими можна зіткнутися, використовуючи цю стратегію на ринку.

На цьому етапі можна було б подумати про те, щоб включити умову, фільтр до стратегії, який дозволив би торгувати лише в певних ситуаціях. Наприклад, може бути цікаво подивитися, як вестиме себе стратегія купівлі лише тоді, коли основна тенденція є бичачою. Це дозволить уникнути покупок у тих ситуаціях, коли ринок падає та перебуває у так званому ведмежому тренді.

Потім машині надходить вказівка, що вона буде торгувати лише за певною ціновою схемою, тобто коли максимум вчорашнього дня буде вищим за максимум 5 днів тому. Ця умова дозволяє уникнути покупок у ситуаціях ведмежого тренду, і це значно впливає на просадку стратегії, яка раніше становила близько 5000 доларів США, а зараз зменшилася приблизно до 3000 доларів.

Результати та висновки

На наступних малюнках ви можете побачити всі результати, які отримує стратегія після вставлення фільтра тренду. Загальний прибуток трохи падає, але середня торгівля виграє, підвищуючись до 173 доларів.

Лінія капіталу також більш приємна, особливо остання фаза, яка охоплює перші 9 місяців 2022 року. Вона набуває більш гладкої форми, ніж попередня крива.

Останні результати, безумовно, прийнятні, потенційно придатні для використання в реальному часі, за умови, що період після програми є доброякісним і відповідає проведеним дослідженням. Що, звісно, на сьогодні встановити неможливо.

Однак біткойн виявився надзвичайно прибутковим ринком, якщо підходити до нього з логікою відстеження трендів, і Donchian Channel зміг підтвердити цю думку. Майбутнє залишається невизначеним, а остання фаза падіння не дає спокійно спати. Геополітична ситуація, регулювання, масове впровадження та похилий вік навіть для біткойнів – це фактори, які сприяють згладжуванню та зміні цього ринку, який, тим не менш, залишається дуже цікавим і може піддатися іншій логіці в майбутньому.

До наступного разу!