Bitcoin(BTC)$68,800.004.82%

Ethereum(ETH)$2,052.056.92%

Tether(USDT)$1.000.02%

XRP(XRP)$1.413.22%

BNB(BNB)$616.081.52%

USDC(USDC)$1.000.01%

Solana(SOL)$84.429.09%

TRON(TRX)$0.2810221.10%

Dogecoin(DOGE)$0.0963075.52%

Figure Heloc(FIGR_HELOC)$1.04-0.39%

Figure Heloc(FIGR_HELOC)$1.04-0.39%

Метрики пропозиції біткойнів у ланцюжку свідчать про те, що макродна ще не досягнута

У сьогоднішньому on-chain аналіздивиться BeInCrypto Bitcoin показники пропозиції. Аналіз спрямований на те, щоб визначити стадію ведмежого ринку, чи досягнуто макро дна, і як довго триватиме подальше накопичення.

Наразі пропозиція показників прибутків і збитків досягає рівнів, які історично корелювали з макронижчими цінами біткойна. Однак вони також дають підказки до наступної багатомісячної фази накопичення, сигналів про завершення якої ми ще не бачимо.

Крім того, зв’язок між двома типами пропозиції свідчить про те, що ціна BTC може зазнати ще однієї остаточної капітуляції в цьому ведмежому циклі.

Пропозиція біткойна в прибутку

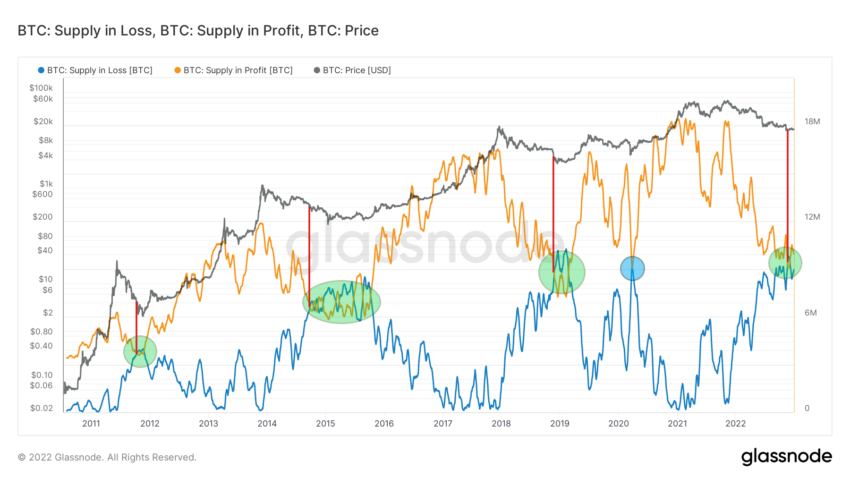

Циркуляційна пропозиція в прибутку – це метрика, яка вказує на монети, ціна яких на момент останнього ходу була нижчою за поточну. Природно, його історичні мінімуми корелювали з макро мінімумами ціни BTC. Варто додати, що обсяг пропозиції в прибутку зростає в послідовних ринкових циклах, оскільки пропозиція самого біткойна збільшується через процес видобутку нових монет.

Під час бичачих ринків майже вся пропозиція в обігу дає прибуток. Навпаки, під час ведмежих ринків пропозиція прибутку неухильно зменшується, щоб досягти дна в кінці кожного спадного тренду. Якщо ми поєднаємо всі історичні мінімуми цього показника, ми отримаємо чітко видиму зростаючу лінію підтримки (червона).

Бичача дивергенція перед відскоком

Цікавою подією, яка спостерігалася на попередніх двох ведмежих ринках, є бичача дивергенція між ціною BTC і пропозицією прибутку. Це пояснюється тим, що виявилося, що макронижнє значення ціни біткойна (зелені лінії) не корелювало з нижньою частиною пропозиції прибутку (сині лінії).

Ці події історично були розділені періодом накопичення після того, як BTC досяг дна. На двох попередніх ведмежих ринках бичача дивергенція з’явилася в 2015 і 2018-2019 роках:

- 2015 рік

- 14 січня 2015 р. – вище дно на рівні 5,420 мільйона BTC, нижнє дно ціни BTC на рівні 172 доларів (зелений)

- 24 серпня 2015 р. – нижнє дно на рівні 5,254 мільйона BTC, вище дно ціни BTC на рівні 211 доларів США (синій)

- 2018-19

- 14 грудня 2018 р. – вище дно на рівні 6,960 мільйона BTC, нижнє дно ціни BTC на рівні 3242 доларів (зелений)

- 7 лютого 2019 року – нижнє дно на рівні 6,834 мільйона BTC, вище дно ціни BTC на рівні 3400 доларів США (синій)

- 2022 рік

- 21 листопада 2022 р. – дно на рівні 8,588 млн BTC, а ціна BTC – 15 797 доларів (зелений)

На нинішньому ведмежому ринку ні ціна BTC, ні пропозиція прибутку не досягли подальших мінімумів. Іншої синьої лінії на графіку ми поки не бачимо. Таким чином, якщо бичача дивергенція між ціною біткойна та цим показником не генерується, ймовірно продовження фази накопичення або навіть падіння цін до нижчих рівнів.

Пропозиція біткойна втрачається

Якщо ви перевернете пропозицію в прибуток, ви отримаєте показник пропозиції в збиток. Він визначає кількість монет, ціна яких на момент останнього ходу була вищою за поточну. Звичайно, його історичні піки відзначають найнижчі рівні цін на біткойн. Також можна очікувати, що збиткова пропозиція з часом зросте, оскільки загальна пропозиція BTC зростатиме.

Фактично, на довгостроковому графіку ціни BTC і пропозиції втрат ми бачимо, що послідовні ведмежі ринки призвели до нових піків цього показника. 18 листопада 2011 року пік був на рівні 4,344 мільйона BTC і співвідносився з найнижчою ціною BTC на рівні 2,05 долара.

Чотири роки потому, 24 серпня 2015 року, пік становив уже 9,280 млн BTC, а ціна біткойна становила 211 доларів. Варто зазначити, що макро-дно BTC у цьому циклі було досягнуто в січні 2015 року на рівні 172 доларів.

Останній пік з’явився 7 лютого 2019 року на рівні 10,691 млн BTC при ціні біткоїна в 3400 доларів. Раніше BTC досяг $3242 14 грудня 2018 року. Варто відзначити дуже високий рівень втрати пропозиції під час кризи COVID-19 у березні 2020 року. Тоді показник ненадовго досяг 10,399 млн BTC, і ціна Bitcoin впала. до 4860 доларів США.

Цікаво, що сьогоднішні показники індикаторів все ще нижчі, ніж у 2019 році, і навіть нижчі за обвал у березні 2020 року. Останній пік втрати пропозиції був досягнутий 21 листопада 2022 року на рівні 10,272 мільйона BTC з ціною біткойна на рівні 15 797 доларів США. Таким чином, якщо довгострокова тенденція до зростання збережеться, BTC може зіткнутися з ще нижчими рівнями.

Очікування поломки від служби підтримки

Інший погляд на діаграму пропозиції у збитках ґрунтується на її довгострокових тенденціях. У попередньому розділі ми говорили, що підвищення цього показника корелювало зі зниженням ціни BTC, циклами зниження та подальшим накопиченням.

Якщо хтось хоче накреслити висхідні лінії тренду для пропозиції, що втратить під час ведмежих циклів, ми бачимо принаймні три таких моделі (червоні лінії). Два чітко корелюють із ведмежими ринками 2014-2015 та 2018-2019 років, тоді як третій з’явився після локального піку ціни BTC у червні 2019 року в 14 000 доларів.

У всіх випадках падіння від лінії висхідного тренду (сині лінії) корелювало не стільки з закінченням ведмежих ринків, скільки з закінченням довгострокового накопичення, яке послідувало. Причому в останньому випадку це було багатомісячне повторне накопичення після дна аварії COVID-19. Прорив цих ліній підтримки негайно супроводжувався значними висхідними рухами BTC і відновленням бичачого ринку (сині стрілки).

Подібну зростаючу лінію підтримки можна провести в 2022 році. Однак ми бачимо, що на даний момент немає ознак будь-якого пробою. Таким чином, навіть якщо дно макросу BTC вже досягнуто, тенденція, швидше за все, не відновиться протягом кількох місяців.

Пропозиція у прибутках і збитках: перетин перед капітуляцією

Ще один трюк, який можна застосувати з показниками пропозиції в прибутках і збитках, це зіставити їх один з одним. На довгостроковому графіку їхніх 14-денних ковзних середніх (14D MA) ми можемо побачити, як у переважній більшості періодів пропозиція прибутку (помаранчевий) перевищує пропозицію збитків (синій).

Однак бувають рідкісні випадки, коли дві лінії перетинаються, і пропозиція збитків на короткий час перевершує пропозицію з прибутком. Очевидно, що такі моменти відбуваються навколо макродна ціни BTC і подальшого накопичення (зелені зони).

До цього часу криві перетиналися чотири рази. Ці випадки відповідали мінімумам ведмежого ринку в 2011, 2014-15, 2018-19 та 2022 роках (зелені зони). Короткий штрих кривих також був зафіксований під час аварії COVID-19 у березні 2020 року (синє коло).

Варто зазначити, що остаточна капітуляція ціни BTC на всіх попередніх ведмежих ринках відбулася не під час їх першого перетину (червоні лінії), а через кілька днів/тижнів. В даний час пропозиція в прибутку вперше впала нижче пропозиції в збитках.

Для останнього аналізу криптовалютного ринку BeInCrypto, натисніть тут.

Відмова від відповідальності

BeInCrypto прагне надавати точну та актуальну інформацію, але не несе відповідальності за відсутні факти чи неточну інформацію. Ви погоджуєтесь і розумієте, що маєте використовувати будь-яку цю інформацію на свій власний ризик. Криптовалюти є дуже мінливими фінансовими активами, тому досліджуйте та приймайте власні фінансові рішення.