Bitcoin(BTC)$68,506.00-0.51%

Ethereum(ETH)$1,988.69-2.12%

Tether(USDT)$1.00-0.01%

BNB(BNB)$633.74-0.65%

XRP(XRP)$1.36-2.03%

USDC(USDC)$1.000.00%

Solana(SOL)$87.160.25%

TRON(TRX)$0.280573-0.93%

Figure Heloc(FIGR_HELOC)$1.030.24%

Figure Heloc(FIGR_HELOC)$1.030.24%Dogecoin(DOGE)$0.090178-3.67%

«HODLers витримали лінію» – біткойн перевищив 24 тисячі доларів, оскільки «капітуляція явно розгорнулася»

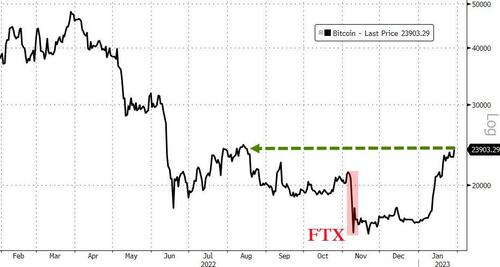

Біткойн зріс на 55% від мінімумів листопадового циклу, торгуючись близько 24 000 доларів США…

…цей найвищий показник із середини серпня, стерши весь FUD з FTX…

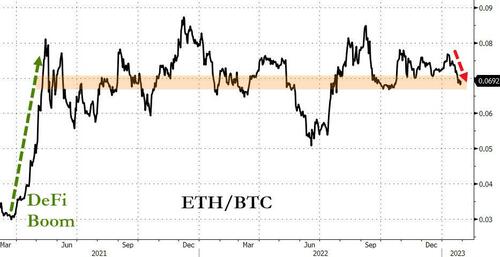

Ethereum також стрімко зростає, але за останні кілька тижнів помітно поступається біткоіну, а співвідношення ETH до BTC тепер повернулося до значних рівнів підтримки…

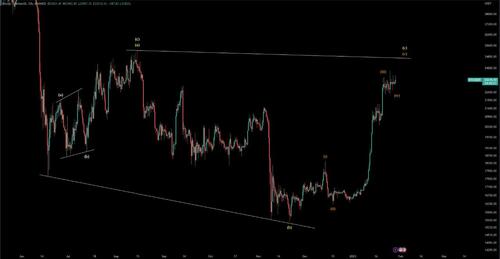

Біткойн-бикам є все, на що можна грати, оскільки щотижневі та щомісячні закриття вирішують, що може стати найкращим січнем для біткойнів за останні десять років.

Як повідомляє CoinTelegraph, станом на 27 січня рівень опору склав 23 200, 24 500 і 25 000 доларів США, причому останні все ще залишаються на радарі трейдерів як потенційна наступна ціль.

«Ціль у 25 000 доларів США в полі зору» впевнений Крипто Тоні розказав Твіттер підписників у коментарях дня.

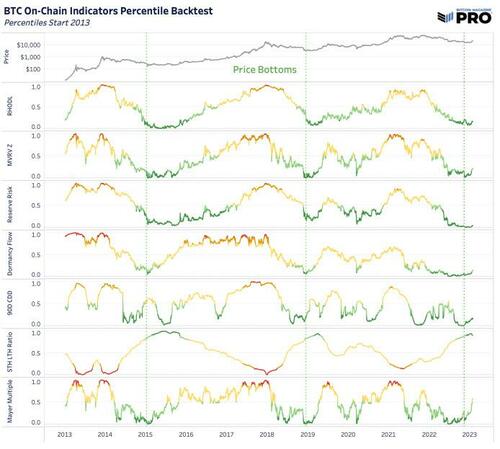

Крім того, Ділан ЛеКлер пише в Bitcoin Magazine через коротку історію біткойна, багато циклічних індикаторів у мережі наразі вказують на те, що виглядає як класичне дно ціни біткойна. Ринкові екстремуми — потенційні вершини та падіння — саме там, де ці індикатори виявилися найбільш корисними.

Індикатори в ланцюжку накладаються на попередні мінімуми ціни біткойнів.

Однак ці показники необхідно розглядати поряд з багатьма іншими макроекономічними факторами, і читачам варто розглянути можливість того, що це може бути чергове зростання ведмежого ринку, оскільки ми все ще перебуваємо нижче 200-тижневої ковзної середньої ціни близько 24 600 доларів. З огляду на це, якщо ціна зможе підтримати вище 20 000 доларів США в короткостроковій перспективі, бичачі показники є переконливим знаком для більш довгострокового накопичення тут.

Основним хвостовим ризиком є можливий загальноринковий розпродаж ризикованих активів, які наразі оцінюють за сценарієм «м’якої посадки», а також потенційно неправильні очікування щодо зміни політики Федеральної резервної системи у другій половині цього року. Багато економічних показників і даних все ще вказують на ймовірність того, що ми перебуваємо в розпалі ведмежого ринку, подібного до 2000-2002 або 2007-2008 років, і найгірше ще не відбулося. Цей світський ведмежий ринок – це те, чим цей цикл біткойнів відрізняється від будь-якого іншого в минулому, і що робить набагато важчим використання історичних циклів біткойнів після 2012 року як ідеальних аналогів для сьогоднішнього дня.

Зважаючи на те, що з рідної точки зору біткойнів, історія зрозуміла: капітуляція явно відбулася, і HODLers утримали лінію.

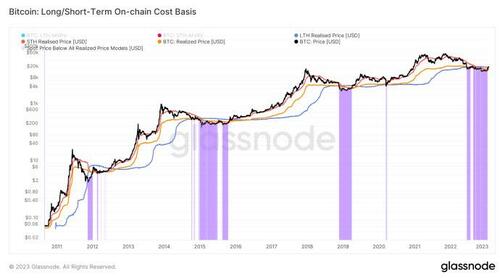

Враховуючи прозорий характер власності біткойнів, ми можемо бачити різні когорти власників біткойнів з надзвичайною чіткістю. У цьому випадку ми розглядаємо реалізовану ціну для середнього власника біткойнів, а також той самий показник для довгострокових власників (LTH) і короткострокових власників (STH).

Реалізована ціна, реалізована ціна STH і реалізована ціна LTH можуть дати нам розуміння того, де різні когорти ринку знаходяться в прибутку чи під водою.

Погляд на реалізовану ціну для коротко- та довгострокових власників.

На місячній основі реалізовані збитки перевернулися до реалізованого прибутку вперше з квітня минулого року.

The #Bitcoin ринок припинив кровоточити.

Коефіцієнт реалізованого прибутку/загуби (30-денний MA), співвідношення між усіма монетами, переміщеними з прибутком, і збитком (за ціною, яка була останньою в ланцюжку), стало позитивним. pic.twitter.com/lm9EIX5EBr

— Ділан ЛеКлер 🟠 (@DylanLeClair_) 26 січня 2023 р

Капітуляція та реагування на збитки перекинулися на реалізацію прибутку в мережі, що є дуже здоровою ознакою повної капітуляції.

Існує вагома аргументація того, що, враховуючи поточну еластичність пропозиції біткойнів — про що свідчить історично невелика кількість короткострокових утримувачів або, радше, велика кількість довгострокових утримувачів — витрусити поточних учасників ринку буде складно. . Особливо враховуючи те, що він витримав за попередні 12 місяців.

За статистикою, довгострокові власники біткойнів зазвичай не хвилюються перед обличчям волатильності цін на біткойни. Дані показують здоровий обсяг накопичення протягом 2022 року, незважаючи на масштабну подію ризику як на ринку біткойнів, так і на старому ринку.

Хоча слід звернути увагу на динаміку ліквідності на старих ринках, динаміка пропозиції біткойнів виглядає такою ж сильною, як і раніше. Усе, що знадобиться для значного підвищення ціни, – це невеликий приплив нового попиту.

Завантаження…