Bitcoin(BTC)$72,621.006.02%

Ethereum(ETH)$2,127.327.42%

Tether(USDT)$1.000.02%

BNB(BNB)$654.383.06%

XRP(XRP)$1.435.00%

USDC(USDC)$1.000.01%

Solana(SOL)$91.126.21%

TRON(TRX)$0.2846820.66%

Figure Heloc(FIGR_HELOC)$1.02-0.99%

Figure Heloc(FIGR_HELOC)$1.02-0.99%Dogecoin(DOGE)$0.0965308.49%

Що буде далі з біткойнами? – Журнал Bitcoin

Нижче наведено безкоштовний повний уривок з останнього видання Bitcoin Magazine Pro, Журнал Bitcoin інформаційний бюлетень преміум-маркетів. Щоб бути одним із перших, хто отримає ці ідеї та інший аналіз ринку біткойнів у мережі прямо на свою скриньку, Підпишіться зараз.

У сьогоднішньому журналі Bitcoin Magazine Pro ми розглянемо історично значущу 200-тижневу ковзну середню, а також розглянемо цінову дію у вихідні дні та рух ринку деривативів.

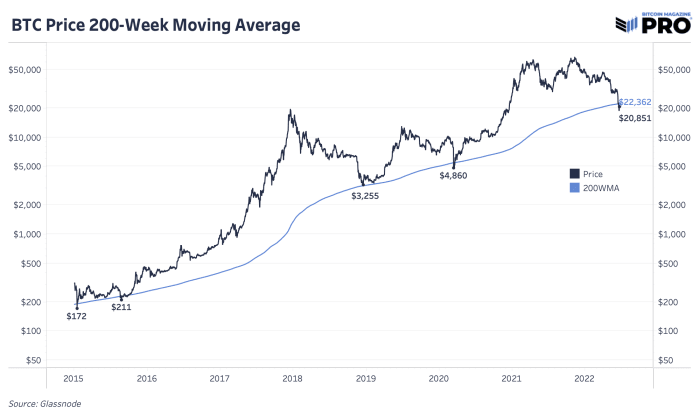

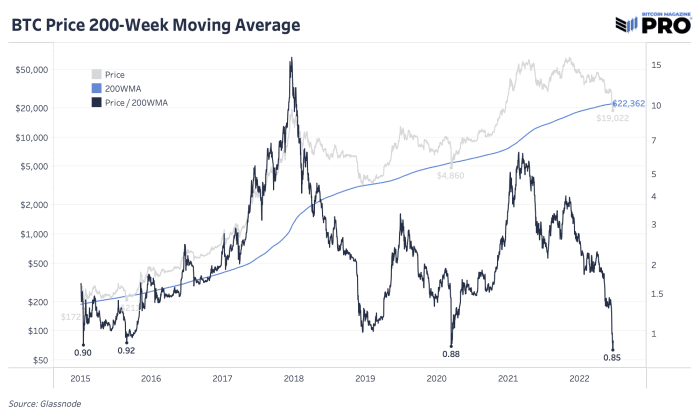

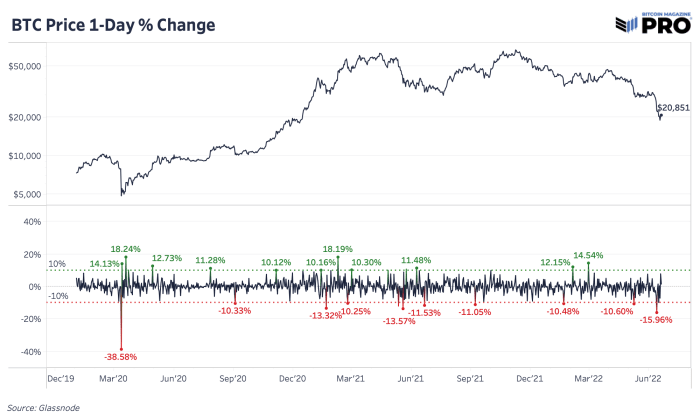

Наразі біткойн знаходиться нижче свого 200-тижневого ковзного середнього, що траплялося лише чотири рази за всю історію біткойна, що відзначає значні циклічні дні, але жодного не відбулося під час унікальної економічної ситуації, в якій ми знаходимося сьогодні. Хоча сьогодні та минулі вихідні, швидше за все, виглядатимуть як найкращі можливості для накопичення через п’ять років, важко зробити висновок, що найгірше позаду, і воно почнеться лише звідси, потенційно ще більше зараження криптовалютами та макросів попереду. Незалежно від потворних макроекономічних умов (які ринок, безсумнівно, оцінював протягом останніх шести місяців), простий погляд на 200-тижневе ковзне середнє, щоб побудувати структуру для накопичення біткоїнів, дуже добре послужив минулим учасникам ринку.

Ринок деривативів Shenanigans

Минулого тижня наші проблеми були повністю зосереджені на поширенні криптовалюти, оскільки галузева паніка виникла з приводу того, чи є різні контрагенти платоспроможними та чи кошти на різних платформах безпечні для користувачів/вкладників.

Читайте випуски минулого тижня тут:

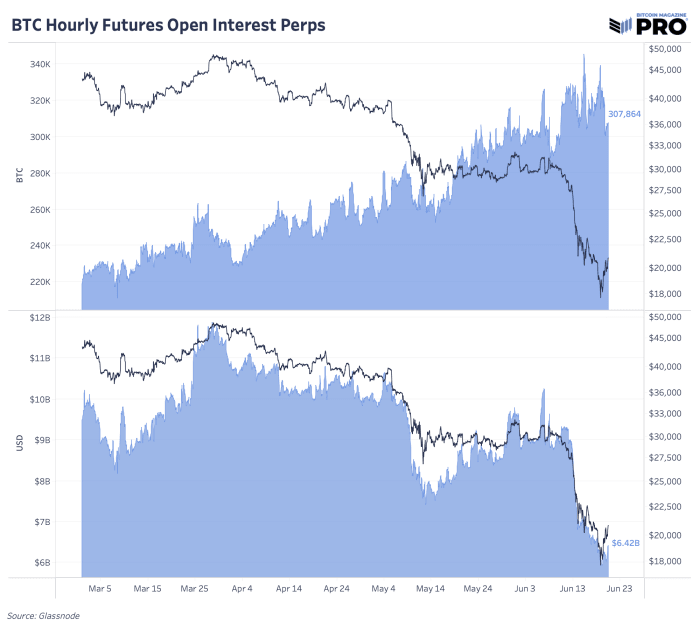

Хоча більша частина розпродажу була викликана примусовим продажем через заставні позики за протоколами DeFi (або страх перед цим), ринок деривативів на централізованих біржах також заслуговує уважного огляду, оскільки він все ще відіграє життєво важливу роль у русі ринку в коротко-/середньостроковій перспективі.

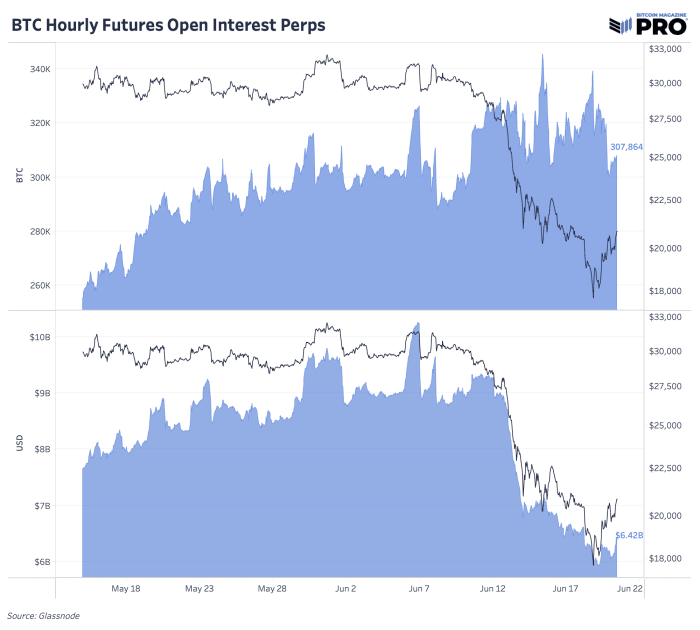

Оскільки ціна впала нижче 20 000 доларів за біткойн і 1 000 доларів за ефір, відкриті відсотки за ф’ючерсами на безстрокові свопи виросли, а ставки фінансування різко стали негативними.

Професійно кажучи, це означає, що в міру падіння ринків трейдери деривативів знижували ціну зі збільшенням суми залученого капіталу, а негативні ставки фінансування показували, що безстрокові ф’ючерсні контракти лідирують.

Коли ціна досягла середини 17 000 доларів і знайшла пропозицію, пізні шорти опинилися в офсайді і вимушені покупці виросли, оскільки ринок швидко повернувся назад і повернувся до рівня 20 000 доларів до завершення вихідних. На ринку немає безкоштовного обіду, і ринок біткойнів має спосіб покарати всіх недисциплінованих учасників ринку через свою горезвісну нестабільність. Ці дані ринку деривативів підводять нас до висновку, що зростання до 20 000 доларів США було скоріше функцією покриття шортів.

Слід зазначити, що однією з ознак дна біткойна є різке скорочення ринку, і порівняння даних ринку деривативів з даними попередніх років показує, що цей період може настати дуже скоро.

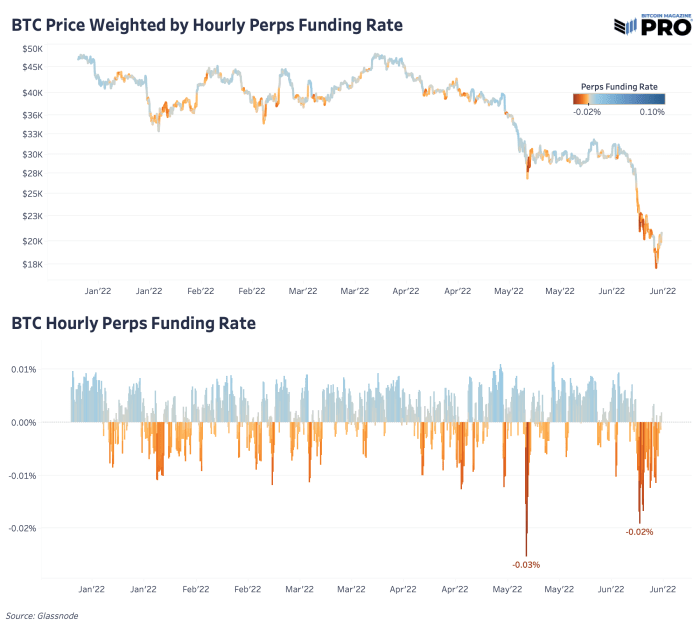

Ринок деривативів біткоїнів із сильним коротким ринком — це ринок, який готовий зрости, і хоча ми спостерігали сильний розворот вище 20 000 доларів США через скорочення коротких позицій у вихідні, найгірше, можливо, ще попереду.

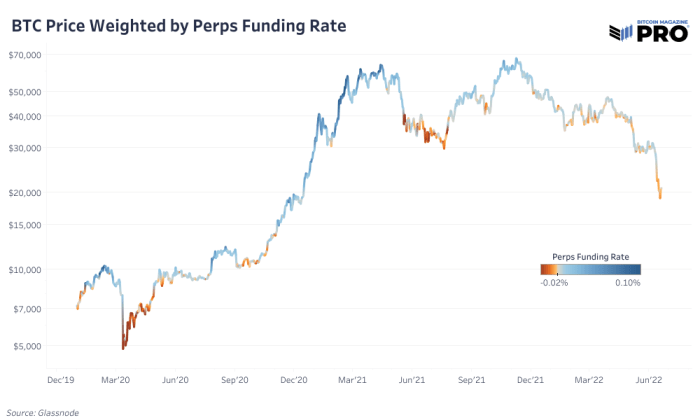

Тривалі періоди негативного фінансування безстрокових ф’ючерсів і зворотної дії (ціна ф’ючерсу нижче спотової ціни) є двома найбільшими ознаками того, що ринок готовий до розвороту вгору.

Хоча коротке позиціонування було більш частим і серйозним в останні дні, ніж протягом останніх шести місяців, більш глибокі рівні негативного фінансування протягом тривалого періоду часу – це те, на що слід шукати під час справжнього дна ринкового циклу (при аналізі минулого мінімуми циклу).